みなさんこんにちは、仙台店の望月です。

令和4年度の税制改正に伴ない、今年の住宅ローン減税の全容がようやく決まりましたので、最新情報をご説明させていただきます。

(※長文の解説になりますので、お時間があるときにお読みくださいm(__)m)

今回は大きく制度が変わり、建物の契約をした日にち(令和3年9月30日までか、その後か)で住宅ローン減税の計算方法と受け取れる金額が変わってきますので、ご注意ください!

■住宅ローン減税 要点解説 もくじ

① 令和4年 減税制度の継続と見直し

② 令和3年度と4年度の減税総額の比較(早見表)

③ 令和4年度住宅ローン減税の改正点

④住宅ローン減税の対象住宅、要件とは

⑤住宅ローン減税制度の仕組み

⑥住宅ローン減税の手続き

⑦まとめ

①令和4年 減税制度の継続と見直し

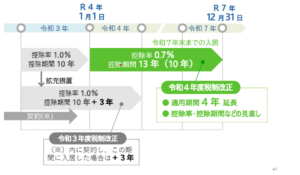

令和4年度税制改正により、住宅ローン減税の入居期限が令和4年度から7年度まで、4年間延長されることになり、同時に制度内容の見直しが行われました。

住宅ローン減税の適用制度は居住時期により決まります。その概略を、以下に示します。(新築住宅の場合)

■令和3年度、4年度の適用制度【控除率・控除期間】(新築住宅)

(※)令和3年度税制改正の拡充措置の適用となる契約期日

は令和2年10月1日~令和3年9月30日までに建築請負契約を締結された方が対象です。

令和4年入居の場合、上図のように、令和3年度の制度と重複しています。どちらの制度適用となるのか、間違いの無いようにしましょう。上記の契約期日(令和3年9月30日)までに契約した方は、令和3年度の制度適用となります。

その両者の制度の違いを以下に対比します。

②■令和3年度と4年度の制度比較(新築、住宅性能:省エネ基準適合)

このように、令和4年度は、控除率は0.7%へ縮小となりましたが、そのかわりに控除期間が13年に拡大となりました。

ただし、令和3年度では、拡充措置により控除期間13年の適用を受けている方が多くいますので、それと対比すると、実質的に縮小という見方になります。

「結局、自分の年収や借入額でどれくらい戻ってくるのか…」という点が、みなさんの一番の関心事かと思いますので、実際に、制度変更の影響が減税額にどのように出てくるのかを視覚化してみます。

令和3年度と4年度の減税総額の比較

住宅取得世代である20~40代ファミリーが、住宅を新築、または新築住宅を取得する場合を例に、減税総額を比べてみます。

【モデルケース】

省エネ基準適合住宅を新築、

家族構成: 夫:会社員、妻:専業主婦、子供2人(16才未満)、

返済期間30年、元利均等返済

注)計算を単純化するため、年収や金利、扶養条件が10年(13年)間変わらないものとして計算しています。

減税総額早見表(借入金利1.2%)

令和4年度税制改正による控除率1.0→0.7%、さらに、住民税控除率・限度額の縮小の影響を受け、減税総額は、令和3年度の拡充措置適用時(13年間)と比べると、どの年収・借入れ帯でも減少しています。

1.0→0.7%の影響

例えば、年収400万円、借入額2,000万円の減税総額は、R3年204万円(拡充措置適用時)

→R4年144万円と60万円の減少となっています。

減少率は約30%と、控除率1.0→0.7%の縮小率とほぼ同率の減少となっています。この割合は、年収400万円での一部の結果を除き、ほぼ、同じ傾向がみられます。

借入限度額4,000→3,000万円への縮小を避けるためには「省エネ基準」に適合

令和3年度は一般的な住宅の借入限度額が4,000万円であったのに対し、令和4年は3,000万円に減少します(後述)。この借入限度額を4,000万円に上げるためには、令和4年度から住宅の性能を上げる必要があります。

上の表は、省エネ基準適合住宅とし、令和3年、4年ともに借入限度額を4,000万円の同額で計算していますが、仮に、一般住宅で計算すると、さらに減少幅が大きくなります。

例えば、上の表で、年収700万円、借入額4,000万円の減税総額はR3年406万円(拡充措置適用時)→R4年289万円と117万円の減少となります。減少率は約29%となります。

これを一般住宅(借入限度額3,000万円)で比較すると、減税総額は144万円の減少となり、減少率は約45%と、大きく影響を受けます。

一度、義務化が見送られた「省エネ基準」は、今後は、マストとして考えていく必要があるといえるでしょう。なお、「省エネ基準」とは以下をいいます。

※ちなみにモリタ装芸では、すでに省エネ基準に適合した家をご提供させていただいておりますのでご安心ください。

省エネ基準とは

現行の省エネ性能を満たす基準をいいます。

この性能は、近い将来標準化が見込まれる性能であり、すでにこの性能を標準としている我々 モリタ装芸をはじめ、ハウスメーカーさんや工務店さんもあります。

具体的には、

日本住宅性能表示基準の断熱等性能等級4以上かつ

一次エネルギー消費量等級4以上の性能をいいます。

国の補助金こどもみらい住宅支援事業の補助要件も、この「省エネ基準」相当なので、新築住宅の場合は、多くの方が、「省エネ基準」として、住宅ローン減税を適用できることになるでしょう。

性能の高い家は将来、高い価値を維持して中古でも高く売れる時代がもうそこまできています!

減税総額早見表(借入金利0.5%)

次に、低金利の影響で多くの方が利用する変動金利を想定した0.5%金利で、シミュレーションしてみます。

こちらは、1.2%金利の場合と比べると、減税額が数万円小さくなるだけで、傾向はほぼ同じであるといえます。

次に、大きく改正となった令和4年度税制改正の内容を、もう少し詳しく見ていきます。

③令和4年度住宅ローン減税の改正点

前述のシミュレーションでは、新・旧制度の控除額の違いを見ましたが、ここでは、新制度全体について詳しく説明します。

今回は、大きな変更点である控除率、控除期間以外にも、さまざまな見直しが行われました。

■令和4年度の主な改正点

- 控除率の引き下げ

- 控除期間の延長

- 住宅の環境性能に応じた控除対象借入限度額の上乗せ

- 所得上限の引き下げ

- 床面積要件の緩和

- 中古住宅の築年数要件の緩和

これらの改正点を、旧制度との違いがわかるよう比較してみます。

新築住宅の制度改正

■新旧制度比較(新築住宅)

【注意!】一般住宅は2024年以降住宅ローン減税を受けられない!

市場金利の低下に伴う控除率の引き下げ、省エネ住宅に対するメリット付与が、はっきりと打ち出された改正となりました。

注意したいのは、上表の通り、2024(令和6)年以降に建築確認をとる住宅は、「省エネ基準」に適合しなければ、住宅ローン減税を受けられないという点です。

ただし、「省エネ基準」の義務化を見込んで、住宅業界も準備を進めており、われわれモリタ装芸も省エネ基準を標準化しておりますのでご安心ください。

また、さらには、認定低炭素適合住宅、長期優良住宅、ZEH, G1・G2グレード住宅にも対応しておりますので、詳細は個別にてお問合せください。

まず、今年は、「省エネ基準」でこどもみらい住宅支援事業の補助金をもらい、「省エネ基準」で住宅ローン減税を受けるというのが基本になってくるでしょう。

④住宅ローン減税の対象住宅、要件とは

そもそも「住宅ローン減税ってなに?」という方のために、住宅ローン減税の基本を説明します。

まず、減税を利用できる住宅とは・・・そしてどのような条件が必要か・・・その基本要件を解説します。

ほぼ全ての住宅が対象

対象の住宅は、戸建て形式や新築、中古を問いません。ほぼ全ての住宅が対象になります。さらに、増改築や大規模リフォームでも利用が可能です。

対象の住宅・工事

戸建、マンション、新築、建売、中古、増改築など、形式・工事を問わず対象

土地のローンも対象

住宅ローン残高に対して減税額を算定しますが、そのローンには、住宅取得と同時期(※)に行う土地取得のためのローンも含むことができます。※先に土地を購入し、2年以内に住宅を新築する場合などもOK。

条件は一定期間ローンを組んでマイホーム取得

制度の利用には住宅・設備の高性能化などは必要ありません。以下のごく一般的な条件を守ることが基本です。

基本要件

一定期間以上のローンを利用し、自ら所有し居住するための住宅を新築・取得・増改築等する

その他の要件

ほかにも細かい要件はありますが、一般的な住宅取得の場合、要件を満たしやすいことから、多くの方が利用できる制度となっています。

なお、制度の対象外となるケースとしては、以下のような例が該当しますので、ご注意ください。

住宅ローン減税の対象外ケース

(1)対象とならない住宅の例

- 別荘、セカンドハウス

- 貸家

- 親のために建てた住宅(自分は住まない)

(2)対象とならない住宅ローンの例

- 会社からの借り入れ(無利子又は利率0.2%未満)

- 親・知人からの借り入れ

(3)その他 制度対象外の例

- 贈与による取得、または同一生計親族などからの取得の場合

- 居住の用に供した年とその前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例などの適用を受けている場合

など…

それでは、この住宅ローン減税(住宅借入金等特別控除)の内容をくわしく見ていきます。その前に、その他の減税制度を含めた住宅に関わる所得税減税制度全体について見てみましょう。

⑤住宅ローン減税制度の仕組み

では次に、住宅ローン減税とは具体的にどういうものかを見ていきましょう。かんたんにいうと、その年に納めた所得税・住民税のうち、所定の額が減税(控除)され戻ってくるというものです。まず基本的な制度の仕組みについて見ていきます。

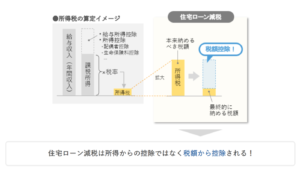

住宅ローン減税は税額から直接控除される

この制度の最大の特徴は、「所得控除」ではなく「税額控除」であるという点です。

図で見てみましょう。

住宅ローン減税は所得からの控除ではなく税額から控除される!

みなさんになじみがあるのは、配偶者控除や、生命保険料控除ではないでしょうか。これらは、収入から控除される「所得控除」なので、課税所得が減少するというものです。よって、その所得控除の額に税率をかけた金額が減税になるという仕組みです。

一方、住宅ローン減税は、通常通り所得税を算出した後で、税額から直接差し引く「税額控除」という仕組みになっています。なので、戻ってくる税額がわかりやすく金額も大きいため、手取り感が大きいのが特徴です。

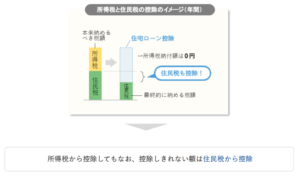

住民税も控除される

また、極端なケースを除き、通常は所得税だけでなく住民税も控除されることになります。イメージを見てみましょう。

所得税から控除してもなお、控除しきれない額は住民税から控除

住宅ローン控除の額の算出方法は後ほど説明しますが、その額はその年の住宅ローン残高に応じて、所定の方法によって算定します。

そこで、所得税を控除してもなお引ききれない額がある場合、つまり、所得税よりも算出した住宅ローン控除可能額が上回る場合については、その超えた分について住民税から控除(上限あり)されることになっています。

※正確には、住民税については翌年度分について控除されます。

控除期間は13年(10年)間続く

そして、この控除は毎年行われ、それが定められた年数、継続します。

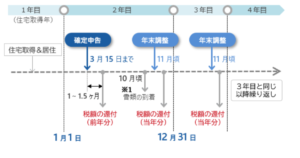

⑥住宅ローン減税の手続き方法

住宅ローン減税は、自動的に税額が計算され、自動で戻ってくるのではなく、あくまでも住宅所有者の申告に基づいて還付されることになるので注意しましょう。一般的な給与所得者の場合、手続きは確定申告と年末調整という2つの手続きを行うことで、納めた税金が返ってきます。

■減税手続きの全体的な流れ

⑦住宅ローン減税 まとめ

結果的に減税の縮小となった令和4年度の税制改正。

併せて導入された、環境性能に応じた控除対象借入限度額の上乗せ措置は、将来、省エネ性能向上への強力な後押し要素として活用されることが予見される制度改正です。

徐々に高気密高断熱などの高性能住宅に対して多く税制優遇される舵が切られていくことになることが予測されます。

国の住宅政策の柱が、住宅の省エネ推進にあるのは明確です。

消費者としても、そうした国の見ている方向に意識を置いて、ライフサイクルコストの縮小、快適、健康といった省エネ住宅のメリットに投資するという視点を、住宅取得の検討にしっかり含めていくことが大切といえるでしょう。

モリタ創芸も、高性能な家を担保したデザイン住宅を、お求めやすい価格帯でこれからもご提供し続けていけるよう努力を続けてまいります。

2022年度に家を建てる方はまずは、

①こどもみらい住宅支援事業の高性能住宅枠での助成金(認定低炭素住宅で60万円→80万円に上乗せ、もしくはZEHで60万円→100万円に上乗せ)を活用する

②住宅ローン減税の高性能住宅枠での減税額上乗せ(省エネ基準適合で3000万円の基礎控除→最大4000万円の基礎控除に上乗せ、もしくは、認定低炭素住宅で3000万円の基礎控除→最大5000万円の基礎控除に引き上げ)を活用する

この2つの上乗せ制度をうまく活用して国からの助成金、減税制度を最大限利用させてもらう!

に限ります。

その他の新しい助成金などの追加発表がありましたら、あらためてご案内させていただきます。

長文にて大変失礼いたしました。